Como bien sabrán nuestros lectores en los diferentes post que he escrito sobre las sociedades y estructuras tipo Holding, y documentación que pueden encontrar en nuestra web, www.carrilloasesores.com, las ventajas fiscales que otorgan estas sociedades cuando se poseen varias sociedades y se pretende crecer empresarialmente con la mejor forma jurídica de organizarse, hacen que nos encontremos ante el siguiente caso de un empresario que afrontó de manera exitosa una reestructuración empresarial y giró hacia una estructura holding a coste tributario de cero euros. Veamos el caso:

Caso real de una estructura Holding

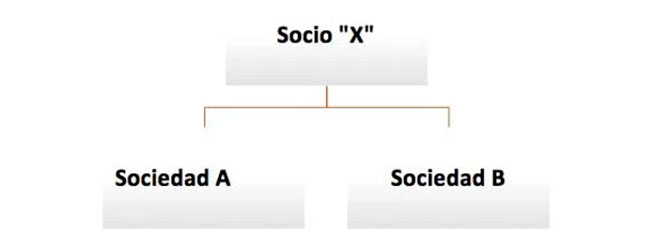

Socio “X” que tiene tenía esta estructura societaria:

La sociedad A, con actividad económica, tiene unos excedentes de tesorería elevados, y el socio desea iniciar una nueva actividad completamente distinta a la que desarrollan las sociedades A y B y quiere crear una sociedad tercera, “Sociedad C” a la que inyectar la tesorería para hacer las inversiones necesarias para poner en marcha el negocio nuevo.

Pues dicho empresario, con nuestro asesoramiento y gestión pasó a tener esta nueva estructura holding empresarial:

Se reestructuró, y pudo acometer sin tributación alguna, tanto la operación de reestructuración como la operación de inyectar capital al nuevo negocio.

Ejemplo de estructura Holding con importes

Pero veamos con un ejemplo con importes, y cuál sería el coste fiscal ahora en 2021, teniendo dicha organización empresarial la estructura primera, o la estructura propuesta y ejecutada.

El socio “X”, como hemos manifestado tiene un exceso de tesorería de 800.000 € del beneficio generado a lo largo de los años. Su pretensión, como hemos dicho, era crear una nueva sociedad con una nueva actividad, y tenía que hacer inversiones por dicho valor. Por este motivo, pretendía retirar dicho efectivo vía distribución de dividendos a su persona. Después, constituir una nueva sociedad aportando al capital social dicho importe de 800.000 €.

El coste tributario actual de dicha operación seria.

IRPF, distribución de dividendos. Tributaría del 19% al 26%. Por ello tendría un coste en IRPF de 200.880 €, tipo medio de gravamen 25,10%.

AJD, Constitución o ampliación de Capital = 0 euros de tributación.

Nota: la distribución de dividendos a socios personas físicas residentes en España, lleva aparejada una retención del 19%, que se anticipa a cuenta del IRPF, y la ingresa la entidad pagadora.

Si hubiera tenido esta estructura Holding planteada o anticipándose y llevando a cabo esta reestructuración planteada, el coste tributario y la operación sería de la siguiente forma:

Sociedad “A”, distribuye dividendos a la Sociedad “Holding”, por valor de 800.000 €, a un coste tributario de cero euros, ya que la Ley del Impuesto sobre sociedades exonera de tributación los dividendos repatriados a la sociedad matriz, todo ello cumpliendo con los requisitos del art. 21 de la LIS. Por lo que el coste tributario de la operación sería de Cero Euros.

Sociedad “Holding”, constituye una nueva empresa ”Sociedad C”, y tendrá un coste tributario de Cero Euros.

Como hemos visto, reorganizarse de cara a realizar operaciones futuras con menor coste fiscal, es una opción aconsejable. Con ella, que se pueden obtener grandes beneficios jurídicos y fiscales.

Puedes encontrar más información sobre la estructura holding en nuestro blog.